Dlouhodobý investiční produkt (DIP) je nový typ spoření na stáří, který vznikl v České republice od 1. ledna 2024. Jedná se o alternativu k penzijnímu spoření a investičnímu životnímu pojištění, která nabízí několik výhod, ale také některá omezení. V tomto článku si představíme, co je to DIP, jaké jsou jeho výhody a nevýhody, a jak se liší od jiných typů investic.

Co je to DIP a jak vzniká?

DIP je v podstatě daňový režim, který lze využít u investičních produktů, které napomáhají zabezpečení na stáří a mohou mít daňovou podporu. DIP vzniká smlouvou mezi spotřebitelem a poskytovatelem DIP, ve které se sjednává, jak budou prostředky investovány, jak dlouho budou spořeny, a jak budou vypláceny. Žádná stávající smlouva o investování či spoření se automaticky nestává DIP, je třeba si stávající nebo novou smlouvu v tomto režimu nastavit.

Kdo může poskytovat DIP a co může být v DIP?

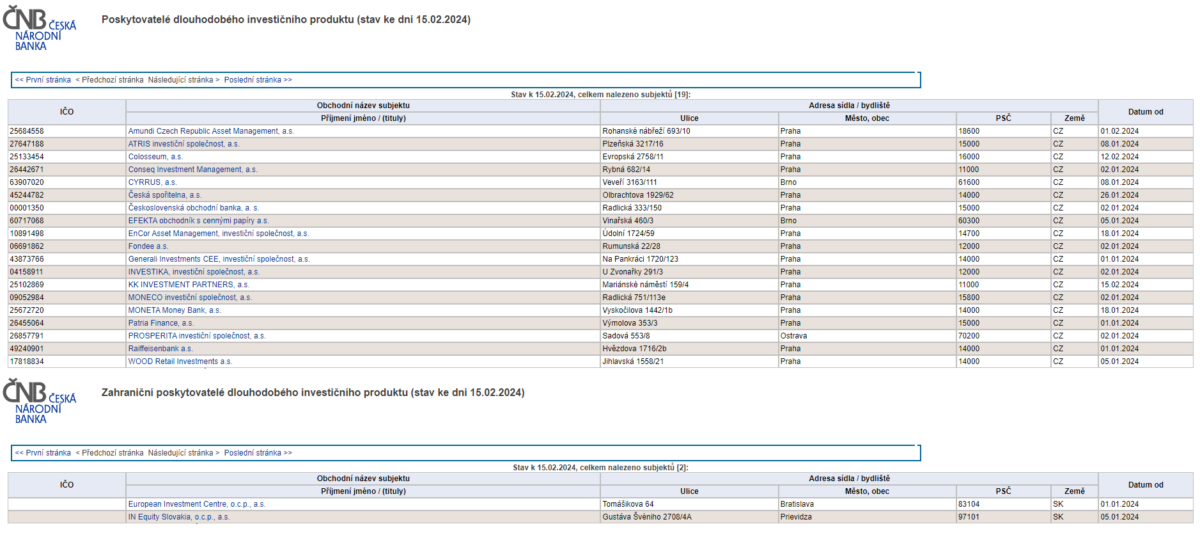

Poskytovat DIP mohou banky, spořitelní a úvěrní družstva, obchodníci s cennými papíry, investiční společnosti, samosprávní investiční fondy, nebo obdobné zahraniční osoby oprávněné poskytovat své služby v České republice. Poskytovatel DIP musí být zapsán v seznamu poskytovatelů DIP vedeném Českou národní bankou, jinak mu hrozí pokuta. Kompletní seznam poskytovatelé najdete vždy na stránkách ČNB, seznam aktualizovaný k 15.2.2024 je náhledu na obrázku níže.

V DIP mohou být peněžní prostředky (např. na spořicím účtu, termínovaném vkladu apod.), akcie a dluhopisy obchodované na burze (včetně zahraničních), případně státní nebo kryté dluhopisy (např. hypotéční zástavní listy) ze zemí EU, podílové listy, nebo deriváty sloužící k zajištění měnového nebo úrokového rizika. Naopak v DIP nelze investovat do kryptoměn, firemních dluhopisů, nebo jiných alternativních investic.

Jaké jsou výhody DIP?

Hlavní výhodou DIP je možnost získat daňovou úlevu, pokud splníte určité podmínky. Od základu daně si můžete ročně odečíst až 48 000 Kč, což znamená, že na dani ušetříte až 7 200 Kč za rok. Tato odečitatelná položka se vztahuje na všechny daňově podporované produkty spoření na stáří a daňově podporované pojištění dlouhodobé péče, takže si ji můžete rozdělit mezi DIP, penzijní spoření, a investiční životní pojištění, jak uznáte za vhodné. U DIP lze od základu daně odečítat příspěvky již od 1 Kč, na rozdíl od doplňkového penzijního spoření a připojištění, kde jsou daňově odečitatelné příspěvky až nad 1 000 Kč (nově 1 700 Kč) za měsíc.

Další výhodou DIP je možnost získat příspěvek od zaměstnavatele, který se nezapočítává do základu daně ani do základu sociálního a zdravotního pojištění. Zaměstnavatel vám může na DIP přispívat až 50 000 Kč ročně, což je opět limit pro všechny daňově podporované produkty spoření na stáří a daňově podporované životní pojištění.

Třetí výhodou DIP je možnost volby investiční strategie podle vašich preferencí a očekávání. V DIP můžete investovat do různých typů aktiv, od konzervativních po dynamické, a tím ovlivnit míru rizika a zhodnocení vašich prostředků. V DIP můžete také využít automatizované investování do akcií a dluhopisů, které jsou nakupovány poměrově podle vaší volby.

Jaké jsou nevýhody DIP?

Hlavní nevýhodou DIP je to, že musíte splnit určité podmínky, abyste si mohli uplatnit daňovou úlevu. K výběru prostředků v režimu DIP nesmí dojít dříve než po 10 letech (tj. 120 měsících) od vzniku DIP a zároveň musí dojít k dosažení 60 let věku poplatníka. Pokud tyto podmínky nesplníte, musíte vrátit daňovou úlevu, kterou jste si uplatnili, a zaplatit daň z příjmů z DIP.

Další nevýhodou DIP je to, že se na něj nevztahuje státní příspěvek, který je možné čerpat například v rámci doplňkového penzijního spoření (DPS). Státní příspěvek je určený podle výše vašich příspěvků na DPS a může dosahovat až 2 760 Kč ročně (nově dokonce 4 080 Kč). Pokud si chcete udržet státní příspěvek, musíte si tedy spořit i v DPS.

Třetí nevýhodou DIP je to, že se na něj vztahují poplatky za vedení a správu, které si účtují poskytovatelé DIP. Často se nevyhnete také vstupnímu poplatku. Tyto poplatky se liší podle typu a výše investice, a mohou výrazně snížit vaše zhodnocení. Poplatky za DIP byste měli porovnávat s poplatky za jiné typy investic, abyste si vybrali tu nejvýhodnější variantu.

Jak se DIP liší od jiných typů investic?

Produkt v režimu DIP je jedním z možných způsobů, jak si spořit na stáří. Existují i jiné typy investic, které mohou mít různé výhody a nevýhody, a které byste měli zvážit při plánování vašeho finančního zabezpečení. Mezi tyto typy investic patří:

- Doplňkové penzijní spoření (DPS): Tento typ spoření na stáří je nejrozšířenější v České republice, protože nabízí státní podporu ve formě příspěvků a daňových úlev. DPS může být s garancí výše vložených prostředků nebo bez ní, což ovlivňuje míru rizika a výnosnosti. DPS bude mít také zpravidla nižší poplatky než DIP, ale zároveň nižší flexibilitu při výběru investic a výplatě renty.

- Investiční fondy: Tento typ investice spočívá v tom, že si vyberete fond nebo skupinu fondů, které spravuje profesionální manažer, a ten investuje vaše peníze do různých aktiv, jako jsou akcie, dluhopisy, nemovitosti nebo komodity. Investiční fondy vám umožňují diverzifikovat vaše portfolio a využít odborné znalosti manažera. Investiční fondy mohou mít různou míru rizika a výnosnosti, podle toho, jak jsou složeny. Investiční fondy mají také různou výši poplatků, které se skládají z vstupních, výstupních a správcovských poplatků. Investiční fondy jsou flexibilní v tom, že si můžete kdykoliv změnit fond nebo si vybrat peníze, ale na druhou stranu nemají žádnou státní podporu nebo daňové zvýhodnění.

- Životní pojištění: Tento typ investice spojuje spoření s pojistnou ochranou. Životní pojištění může být investiční, kdy si budujete kapitál, který si můžete vyplatit po určité době, nebo rizikové, kdy jste chráněni proti nečekaným událostem, jako je úmrtí, invalidita nebo nemoc. Životní pojištění může být také kombinované, kdy obsahuje oba tyto prvky. Životní pojištění má výhodu v tom, že vám poskytuje jistotu a bezpečí, ale na druhou stranu má výrazně vyšší poplatky a nižší výnosy než jiné druhy produktů.

Závěrečné shrnutí

DIP je zajímavou možností, jak si zajistit finanční rezervu na stáří s podporou státu a zaměstnavatele. Je vhodný pro lidi, kteří chtějí investovat dlouhodobě a chtějí ovlivňovat složení svého portfolia. Na druhou stranu je třeba počítat s tím, že DIP je vázán na určité podmínky, které omezují flexibilitu a likviditu investice. Proto je dobré si pečlivě vybrat společnost a konkrétní aktiva, do kterých chcete investovat a dostatečně porovnat nabídky a poplatky různých poskytovatelů. Pokud si nebudete vědět rady, můžete své prostředky svěřit do péče profesionálů.